Em 04 de julho de 1994, o Ibovespa fechou o pregão já com a circulação da “nova” moeda, o Real. Curiosamente, o principal índice de ações da B3 caiu de 3.623, cotação do dia 30 de junho, para 3.580 pontos.

Passadas mais de duas décadas do lançamento do Real, a moeda definitivamente trouxe mais estabilidade ao país. O Plano Real pôs fim sobretudo à hiperinflação, mas, também, aumentou o poder de compra e modernizou a economia nacional.

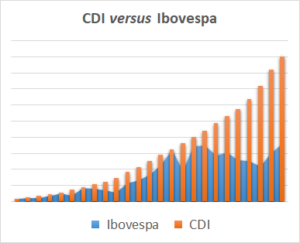

E, não obstante as renovações consecutivas da pontuação máxima do Ibovespa nos quatro primeiros pregões de 2018, o desempenho histórico, desde o lançamento do Real, do índice de ações, que reúne os papéis mais negociados da Bolsa, é ainda muito inferior ao da taxa do Certificado de Depósito Interbancário – CDI, que serve de parâmetro para grande parte dos investimentos em renda fixa, como o Tesouro Direto e o Certificado de Depósito Bancário – CDB.

CDI versus Ibovespa

Entre julho de 1994 e dezembro de 2017, o Ibovespa subiu 1.910,3%. Em 2017, o índice chegou a 71.970 pontos, 68.390 a mais do que em 04 de julho de 1994.

O índice de ações apresentou rentabilidade real positiva, é verdade. Vale dizer, cresceu acima da inflação oficial, apurada pelo Índice Nacional de Preços ao Consumidor – IPCA-A. Porém o crescimento do Ibovespa foi bastante ofuscado pela rentabilidade do CDI. No mesmo período, o CDI acumulou uma rentabilidade de 4.945,5%.

Portanto, para que o Ibovespa obtivesse o mesmo rendimento do CDI, o índice de ações deveria ter 180.630 pontos no último pregão de 2017, mais do que o dobro do topo histórico registrado no fechamento de hoje, 79.071 pontos.

Distorção histórica entre risco e retorno no Brasil

Em geral, o risco do investimento é proporcional à possibilidade de ganhos. Sabe-se que uma estratégia que busca um rendimento alto não possuirá um risco baixo. E a aceitação dos riscos deve se traduzir, no longo prazo, em maiores retornos ao investidor.

A lição financeira, no entanto, não se aplica a essa situação do CDI e do Ibovespa, porque o risco da renda fixa é muito inferior ao da renda variável. Até porque, diferentemente do investimento em ações, a rentabilidade da renda fixa é conhecida de antemão, e alguns investimentos em renda fixa – como o CDB – são garantidos pelo Fundo Garantidor de Créditos – FGC.

Para ilustrar os riscos entre esses dois tipos de investimento, com a liquidação do banco Cruzeiro do Sul, em 2012, enquanto o investidor que aplicou um valor inferior a 70 mil reais em CDB dessa instituição possuía a garantia do FGC para o recebimento de toda a quantia investida, que era o limite à época, aquele que adquiriu as ações, e se tornou acionista do mesmo banco, não contava com nenhuma garantia.

Impactos da distorção no sistema financeiro nacional

Obviamente essa distorção impacta todo o sistema financeiro nacional e cria um ciclo vicioso. De um lado, a captação através da emissão de ações pelas empresas empaca, alternativa mais barata do que o empréstimo. De outro lado, resta ao investidor poucas opções para investir em ações. E pouquíssimas opções ainda para conseguir uma rentabilidade melhor do que aquela oferecida pela renda fixa, menos arriscada.

O mercado do Brasil tem um número reduzido de companhias abertas e de setores presentes na bolsa de valores. O entrave econômico para captação reduz, por consequência, a liquidez. Para se ter uma ideia, o volume diário de negócios apenas da Apple é maior do que o de toda a bolsa brasileira.

Se essa distorção não existisse, com o estímulo de outros fatores, como a educação financeira, além de incentivar a atividade produtiva, haveria um aumento da liquidez do nosso mercado de ações, o que contribuiria igualmente para que a precificação dos ativos fosse mais justa e menos especulativa.